@财务小伙伴们,你们知道分支机构在企业所得税缴纳上有何特殊要求呢?今天,申税小微总结了分支机构涉税常见问题,带大家轻松搞定!

01

哪些分支机构需要就地缴纳,哪些不需要就地缴纳?

总机构和具有主体生产经营职能的二级分支机构,就地分摊缴纳企业所得税。

二级分支机构需要满足:(1)汇总纳税企业依法设立并领取非法人营业执照(登记证书)。(2)且总机构对其财务、业务、人员等直接进行统一核算和管理的分支机构。

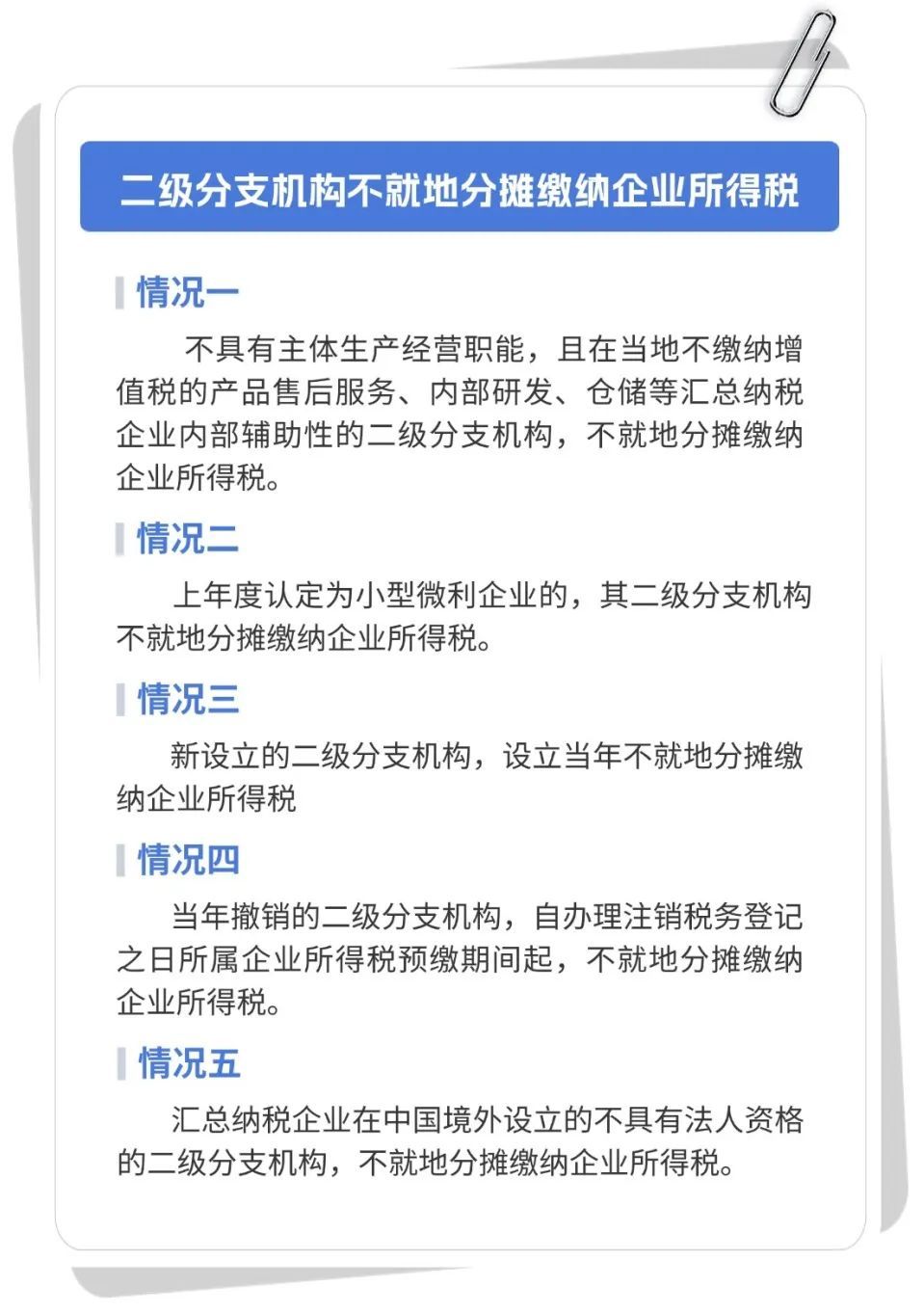

二级分支机构不就地分摊缴纳企业所得税的有以下五种情况。

02

跨地区经营企业的总分机构之间如何分摊企业所得税?

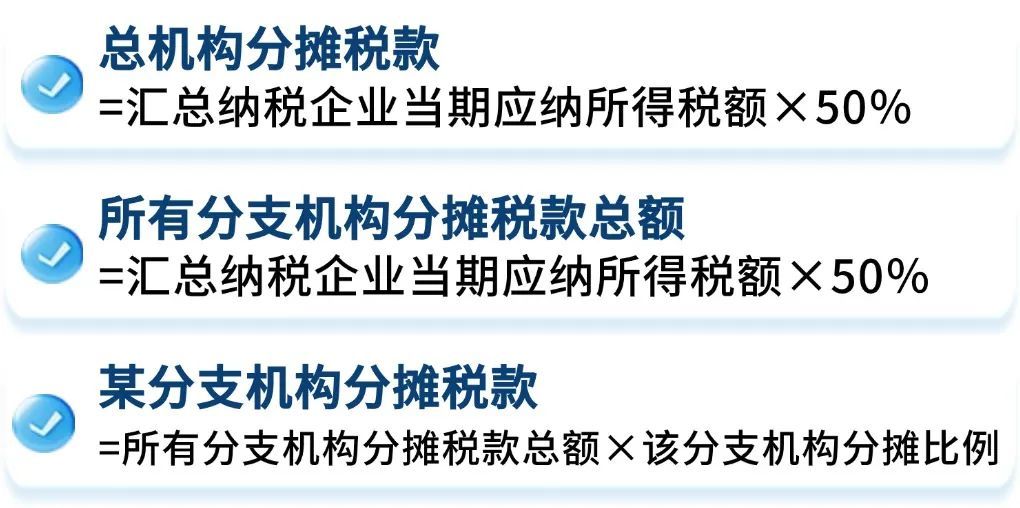

也就是汇总计算出来的企业所得税,总公司在当地缴纳一半,其它的分公司等分支机构合计占一半。在具体到某个分公司缴纳企业所得税时,要先计算它的分摊比例,主要是按照上年度分支营业收入、职工薪酬和资产总额三个因素计算比例,相应的权重分别为:0.35、0.35、0.3。

计算分摊比例的公式如下:

某分支机构分摊比例=(该分支机构营业收入÷各分支机构营业收入之和)×0.35+(该分支机构职工薪酬÷各分支机构职工薪酬之和)×0.35+(该分支机构资产总额÷各分支机构资产总额之和)×0.30

03

分支机构是否可以独立享受小型微利企业所得税减免政策?

现行企业所得税实行法人税制,企业应以法人为主体,计算并缴纳企业所得税。

由于分支机构不具有法人资格,其经营情况应并入企业总机构,由企业总机构汇总计算应纳税款,并享受相关优惠政策。因此,企业设立不具有法人资格的分支机构,应当先汇总计算总机构及其各分支机构的从业人数、资产总额、年度应纳税所得额,再依据各指标的合计数判断是否符合小型微利企业条件。

04

跨地区经营汇总纳税企业如何办理汇算清缴手续?

根据《国家税务总局关于印发<跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2012年第57号)第十条规定,汇总纳税企业应当自年度终了之日起5个月内,由总机构汇总计算企业年度应纳所得税额,扣除总机构和各分支机构已预缴的税款,计算出应缴应退税款,按照本办法规定的税款分摊方法计算总机构和分支机构的企业所得税应缴应退税款,分别由总机构和分支机构就地办理税款缴库或退库。

汇总纳税企业在纳税年度内预缴企业所得税税款少于全年应缴企业所得税税款的,应在汇算清缴期内由总、分机构分别结清应缴的企业所得税税款;预缴税款超过应缴税款的,主管税务机关应及时按有关规定分别办理退税。

政策依据:

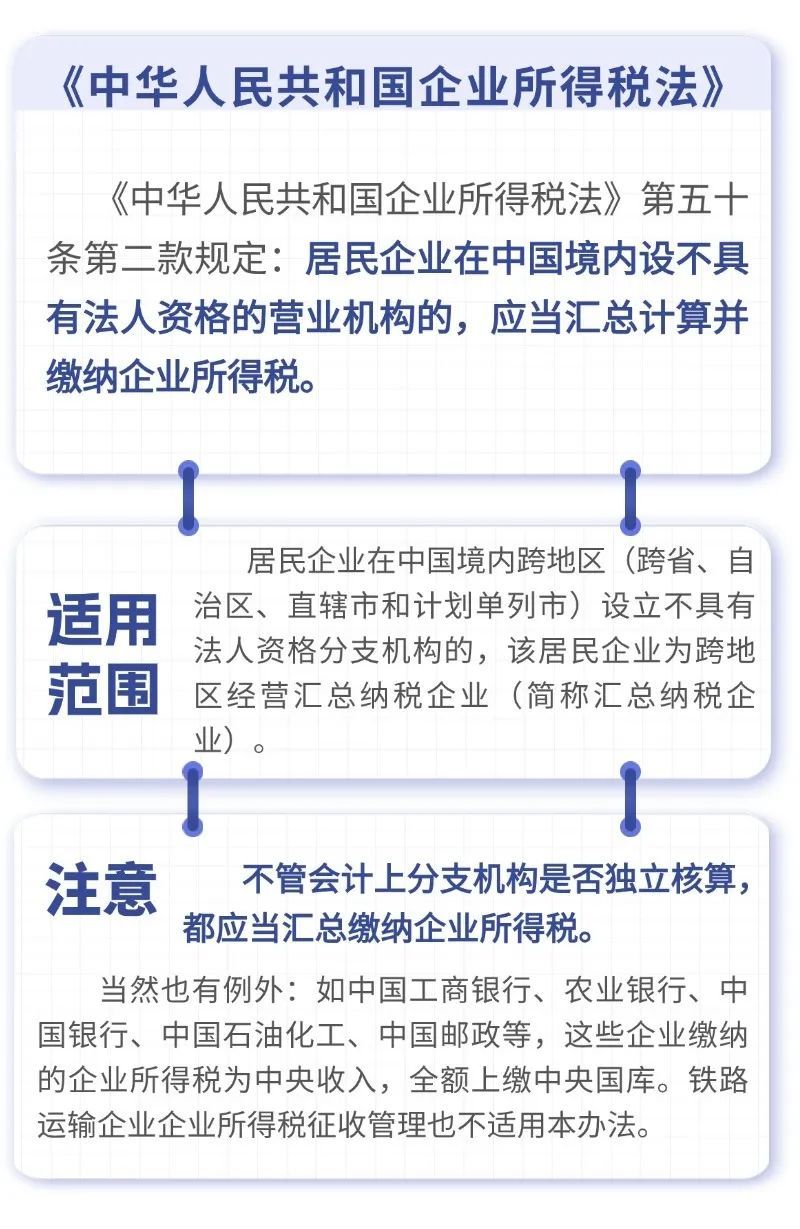

1.《中华人民共和国企业所得税法》

2.《国家税务总局关于印发<跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2012年第57号)

供稿:顾春燕

制作:潘茜月